Pakar Audit SPAC

MarcumAsia menawarkan perkhidmatan audit dan nasihat khusus untuk menyokong penaja SPAC dan sasaran SPAC di Asia.

MarcumAsia has been involved in more Asian special purpose acquisition company (SPAC) transactions than any other audit firm. We are the only audit firm with a dedicated SPAC team in Asia. MarcumAsia is a top-ranked auditor for Chinese companies listed in the U.S.

Our SPAC team has worked with SPAC sponsors, underwriters, and targets. We draw on wide-ranging experience with the initial public offerings and subsequent business combination transactions consummated by such companies. MarcumAsia has designed our audit platform to deliver the technical expertise, efficiency, and urgency SPAC IPOs require. We can also provide high-quality, PCAOB-compliant audits for private companies contemplating a SPAC merger.

Bagaimana SPACS Berfungsi | Kelebihan MarcumAsia

MarcumAsia delivers the comprehensive audit and advisory services that SPACs require across their lifecycle to facilitate successful transactions for SPAC sponsor teams and private companies considering going public through a SPAC vehicle.

Fasa IPO SPAC

Aliran kerja kami yang sangat cekap membolehkan amalan SEC MarcumAsia menyampaikan audit yang mematuhi PCAOB tepat pada masanya untuk penyata pendaftaran tawaran awam permulaan SPAC. Oleh kerana pasukan kami telah menyelesaikan beratus-ratus audit syarikat pemerolehan tujuan khas, kami dapat menjangka dan bertindak balas terhadap komen SEC dengan berkesan. Kami juga membekalkan surat keselesaan kepada penaja jamin dan menjalankan audit pasca penutupan kunci kira-kira SPAC yang baru dibiayai yang difailkan pada Borang 8-K.

SPAC Cari Fasa Pematuhan Sasaran / SPAC

MarcumAsia akan menyediakan ulasan berkala dan audit tahunan untuk syarikat awam kerana pasukan pengurusan SPAC atau penaja menjalankan pencarian mereka untuk sasaran gabungan perniagaan yang menarik. Memandangkan kepentingan kewangan yang diaudit tepat pada masanya untuk penggabungan SPAC yang berjaya, kami boleh menasihati kesediaan PCAOB calon penggabungan syarikat swasta prospektif dan menyediakan audit pantas untuk sasaran yang tidak mempunyai kewangan yang diaudit yang mematuhi.

Fasa Kelulusan Penggabungan & De-SPAC

Berikutan kelulusan pemegang saham gabungan perniagaan dan penggunaan pengambilalihan itu, MarcumAsia boleh menyediakan audit SEC yang berterusan dan ulasan suku tahunan kepada syarikat awam yang baru. Pengalaman luas kami bekerja dengan syarikat-syarikat Asia dan pasukan yang kuat di lapangan adalah kelebihan penting dalam menyediakan perkhidmatan yang cekap untuk membolehkan pelaporan tepat pada masanya dan menanamkan keyakinan pasaran awam.

SPAC sebagai "IPO Baru"

Baru-baru ini SPAC telah muncul sebagai alternatif yang boleh dipercayai untuk tawaran awam permulaan untuk syarikat swasta pertumbuhan tinggi yang mencari akses ke pasaran awam.

Pasukan pengurusan harus menilai dengan teliti sama ada kisah pelaburan, strategi pertumbuhan, keupayaan dalaman mereka sesuai untuk penggabungan SPAC. Kelebihan yang berpotensi termasuk:

- Laluan dipercepatkan ke status awam

- Jumlah modal komited yang agak besar

- Potensi nilai tambah pasukan penaja SPAC berpengalaman

Memandangkan kerumitan struktur SPAC dan istilah ekonomi yang sangat boleh dirunding, pasukan pengurusan harus mendidik diri mereka sendiri dan mencari penasihat berpengalaman yang sesuai dengan evolusi pesat pasaran. Syarikat sasaran bukan sahaja perlu memberikan maklumat kewangan terperinci untuk penggabungan yang berjaya, tetapi pasukan pengurusannya juga perlu "syarikat awam bersedia" dalam masa beberapa bulan. Persediaan lanjutan dapat meletakkan syarikat swasta dalam kedudukan yang lebih kukuh untuk menarik pasukan SPAC yang berkualiti dan pelabur institusi dalam transaksi PAIP serentak.

Pengalaman SEC mendalam dengan SPACs

MarcumAsia has a dedicated team providing audit services to SPACs based in Asia or evaluating potential Asian targets. We are among the very few firms with a sizable team on the ground in Asia. MarcumAsia has expertise in audits of internal controls to comply with Section 404 of Sarbanes Oxley.

Perkhidmatan Utama Kami

- Audit tahunan sasaran IPO SPAC dan SPAC

- Ulasan suku tahunan

- Penyata pendaftaran

- Kenyataan proksi penggabungan

- Surat keselesaan

- Penilaian PCAOB-kesediaan

- Usaha wajar kewangan

SPAC di Asia

SPACs are becoming more widely embraced by private companies and the private equity and venture capital communities in Asia as an attractive way to raise capital and attain public status. Our fully integrated client service model for Asian SPAC audits includes a team of senior-level, bilingual audit professionals who are highly trained in SEC and PCAOB accounting principles and audit standards and well-versed in how business is done in Asia .

Operating out of regional offices across Greater China, Singapore, and Japan, our team is backed by some of the industry’s most experienced technical and industry accounting experts. MarcumAsia’s audit quality is inspected by the Public Company Accounting Oversight Board (PCAOB) and enjoys established working relationships with the U.S. stock markets and regulators, including the Securities & Exchange Commission (SEC).

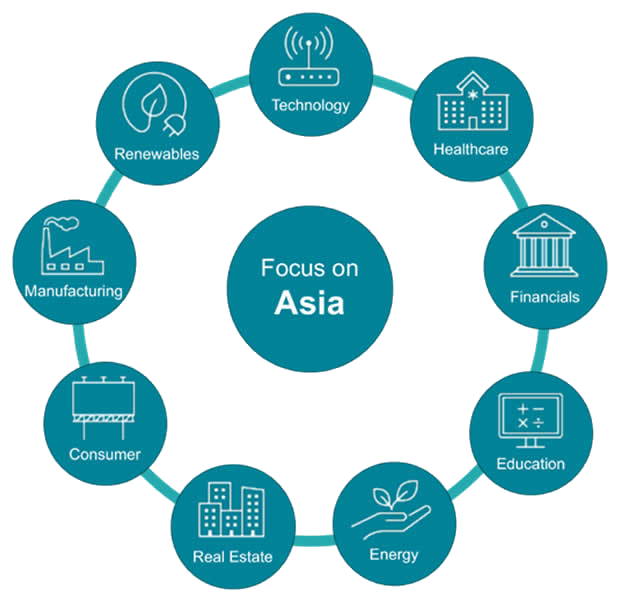

Liputan Luas Sektor Industri

MarcumAsia mempunyai kepakaran khusus dalam sektor yang telah menyaksikan aktiviti tinggi dalam penggabungan SPAC, termasuk teknologi, penjagaan kesihatan, tenaga boleh diperbaharui, pengguna, dan pendidikan. Kami sudah biasa dengan isu-isu perakaunan teknikal yang timbul dan dilengkapi untuk menyediakan usaha wajar kewangan dan penilaian kesediaan audit sasaran yang berpotensi.

Apa itu SPAC?

- SPACs Dijelaskan

- Istilah SPAC bermaksud "syarikat pemerolehan tujuan khas," iaitu syarikat yang tidak beroperasi, tersenarai secara terbuka yang bertujuan untuk mengenal pasti dan memperoleh syarikat swasta menggunakan dana yang diperoleh semasa IPO. SPAC boleh menjadi menarik kepada sesetengah syarikat swasta sebagai cara yang cekap untuk meningkatkan modal pertumbuhan dan mencapai status awam pada garis masa yang dipercepatkan. Syarikat swasta boleh merundingkan penilaian syarikat mereka dengan pengurusan SPAC, menghapuskan beberapa kos dan ketidakpastian yang berkaitan dengan IPO tradisional. Berikutan penggabungan itu, sasaran pengambilalihan mempunyai saham yang didagangkan secara terbuka dan akses kepada pembiayaan pasaran awam.

- Definisi SPACs

- Ada yang memanggil SPACs sebagai syarikat "cek kosong" kerana pelabur membeli saham dalam syarikat shell dan bertaruh bahawa pengurusan SPAC, atau penaja, akan bergabung dengan firma swasta yang diingini pada masa akan datang, sekali gus meningkatkan harga saham. Peraturan SEC menghendaki SPAC tidak mengenal pasti sebarang sasaran tertentu sebelum IPO mereka, jadi pelabur pada dasarnya buta terhadap syarikat apa yang akhirnya mereka akan melabur. Walau bagaimanapun, sebagai balasan, pelabur mempunyai hak untuk menebus saham mereka untuk wang tunai yang dipegang dengan amanah pada penutupan gabungan perniagaan. Ciri ini menjadikan SPAC sebagai cadangan yang pada dasarnya tidak rugi bagi pelabur yang membeli IPO dan kemudian memilih untuk menebus saham mereka secara tunai.

- Adakah SPAC didagangkan secara terbuka?

- Ya, pelabur dalam IPO menerima "unit," yang biasanya terdiri daripada satu saham biasa, biasanya berharga $ 10, dan sebahagian kecil daripada waran untuk membeli saham tambahan pada harga yang lebih tinggi. Tidak lama selepas IPO, unit biasanya memisahkan supaya kedua-dua saham biasa dan waran berdagang di pasaran terbuka. Nilai sekuriti ini boleh berubah-ubah berdasarkan keadaan pasaran dan jangkaan pelabur atau khabar angin mengenai jenis syarikat yang mungkin diperoleh oleh SPAC. Kecairan ini adalah kelebihan yang ditawarkan SPAC berbanding pelaburan ekuiti swasta tradisional, di mana pelabur mempunyai modal mereka terikat selama lima tahun atau lebih.

- Bagaimanakah SPAC berfungsi?

SPAC mengumpul modal melalui tawaran awam permulaan (IPO) untuk memperoleh syarikat operasi sedia ada.

Garis masa kasar untuk SPAC termasuk:

- Pembentukan SPAC - Penaja SPAC membentuk entiti korporat dan sama ada melakukan dana mereka atau mencari pelabur pasif untuk menampung kos awal IPO SPAC dan kos syarikat awam sambil mencari sasaran. Sebagai balasan, penaja dan / atau penyokong mereka menerima waran untuk membeli saham dengan syarat yang menggalakkan. Penaja SPAC juga boleh membeli saham bersamaan dengan 20% daripada hasil IPO untuk sen sesaham, memberikan mereka apa yang dikenali sebagai "mempromosikan." Saham-saham ini adalah pampasan ekuiti utama mereka untuk mendapatkan sumber dan menutup perjanjian.

- Pasukan SPAC - Penaja SPAC perlu mencari penaja jamin utama yang yakin untuk memasarkan IPO SPAC mereka. Biasanya, pasukan penaja membawa rekod kejayaan dalam ekuiti swasta, pelaburan teroka, M&A, mengendalikan syarikat awam, atau pengalaman lain yang berkaitan. Baru-baru ini, beberapa pasukan penaja telah memasukkan selebriti dari dunia sukan, hiburan, atau politik yang mungkin dianggap membantu dalam tawaran pemasaran kepada pelabur runcit.

- SPAC IPO - Pasukan SPAC bekerjasama dengan penaja jamin, penasihat undang-undang, dan juruaudit untuk merangka prospektus yang merangkumi kewangan yang diaudit. Sebaik sahaja penyata pendaftaran SEC diluluskan, SPAC melengkapkan IPOnya, biasanya menaikkan antara $ 40 juta dan berbilion dolar. Dana ini diletakkan dalam amanah dan dilaburkan dalam sekuriti cair dan faedah untuk menyediakan pelabur SPAC dengan kepastian pulangan modal sekiranya mereka memilih untuk menebus.

- Cari Sasaran Penggabungan SPAC - Biasanya, SPAC mempunyai antara 18-24 bulan untuk mencari syarikat swasta untuk menyusun gabungan perniagaan. Urus niaga ini biasanya distrukturkan sebagai kepentingan minoriti, walaupun sesetengah SPAC memperoleh pemilikan majoriti dalam sasaran pada masa lalu. Oleh kerana penggabungan boleh mengambil masa beberapa bulan untuk diselesaikan, kebanyakan pasukan berusaha untuk mendapatkan tawaran dengan baik sebelum tanda dua tahun.

- Merundingkan Transaksi - Setelah SPAC menemui sasaran syarikat swasta yang sesuai, kedua-dua pihak merundingkan terma utama, termasuk penilaian, pampasan ekuiti untuk pengurusan sasaran, struktur lembaga, dan modal minimum yang diperlukan untuk menutup perjanjian. Terma diformalkan dalam Perjanjian Definitif.

- PIPE Investment - Baru-baru ini, kebanyakan penggabungan SPAC termasuk PIPE (pelaburan swasta dalam ekuiti awam) di mana pelabur bersetuju untuk mengambil kepentingan yang besar dalam entiti gabungan baru. Urus niaga ini dipasarkan secara sulit, dan pelabur komited untuk tidak berdagang sekuriti atau mendedahkan perjanjian terlebih dahulu. PIP boleh berkisar antara 50% hingga 100% daripada nilai tunai dalam amanah dan menyediakan syarikat sasaran dengan jaminan mengenai modal komited yang akan dibangkitkan pada penutupan penggabungan.

- Pengumuman Perjanjian - Setelah PAIP dirundingkan, perjanjian itu diumumkan secara terbuka. SPAC menaja dan menyasarkan kerja pengurusan untuk mewujudkan keterujaan mengenai perjanjian itu melalui mesyuarat dan aktiviti hubungan pelabur. Maklumat ini biasanya akan dimasukkan ke dalam penyata pendaftaran S-4 dengan pendedahan yang luas dan kewangan yang diaudit untuk kedua-dua entiti. Setelah penyata pendaftaran disemak oleh SEC, SPAC akan menetapkan tarikh bagi pemegang saham SPAC untuk mengundi untuk meluluskan atau menolak transaksi tersebut.

- De-SPAC – Dengan mengandaikan urus niaga diluluskan, entiti yang digabungkan akan mula berdagang sebagai syarikat awam baharu dengan nama baharu dan ticker saham.

- Bagaimanakah SPAC berfungsi untuk pelabur?

- Dana yang dikumpul semasa IPO dimasukkan ke dalam akaun amanah sehingga pasukan pengurusan memutuskan syarikat atau syarikat mana yang ingin diperolehnya. Oleh kerana pelabur mengekalkan hak untuk menebus saham mereka untuk tunai dalam kepercayaan, SPAC adalah cadangan berisiko rendah. Sekiranya penaja SPAC gagal menutup perjanjian dalam jangka masa yang diperuntukkan, SPAC mengembalikan wang tunai dalam kepercayaannya kepada pemegang saham, dan penaja kehilangan pelaburan mereka dalam SPAC. Atas sebab ini, SPAC yang menghampiri tarikh akhir sering lebih agresif dalam mengejar perjanjian.

- Siapakah Penaja SPAC?

- Penaja SPAC cenderung untuk menjadi eksekutif perniagaan yang berpengalaman dengan latar belakang dalam bidang yang berkait rapat seperti ekuiti swasta, modal teroka peringkat akhir, atau M&A digabungkan dengan eksekutif dengan pengalaman operasi dan rangkaian yang luas. SPAC dengan pengurus terbaik mempunyai kemungkinan kejayaan yang meningkat berkat pengalaman yang luas dalam industri sasaran SPAC, yang menyediakan akses kepada aliran urus niaga proprietari. Sesetengah penaja SPAC juga membangunkan pengikut pelabur runcit yang sangat aktif, Chamath Palihapitiya menjadi contoh yang baik. Penaja SPAC selebriti terkenal termasuk NBA Hall of Famer Shaquille O'Neal dan bintang Golden State Warriors Stephen Curry, juara tenis Serena Williams, dan bekas pemain besbol pro Alex Rodriguez. Bekas pemain San Francisco 49ers Colin Kaepernick membentuk SPAC yang memberi tumpuan kepada keadilan sosial, manakala Larry Kudlow dan bintang pop Ciara juga telah mengambil bahagian dalam ledakan pemeriksaan kosong.

- Siapakah sasaran SPAC?

- SPAC ingin bergabung dengan syarikat sasaran yang dua kali ganda atau tiga kali ganda saiz jumlah modal dalam akaun amanah, yang bermaksud bahawa syarikat sasaran dengan penilaian swasta yang lebih rendah daripada $ 150 juta boleh mengalami kesukaran mencari SPAC yang mana untuk bergabung. Memandangkan sebilangan besar SPAC melebihi $ 300 juta yang telah diumumkan pada tahun 2020 dan 2021, terdapat persaingan sengit untuk apa yang dipanggil "unicorns" dengan penilaian swasta $ 1 bilion atau lebih.

- Bolehkah SPAC memperoleh syarikat awam?

- Walaupun terdapat beberapa perbincangan mengenai penggunaan SPAC untuk bergabung dengan perdagangan syarikat pada penilaian yang lebih rendah di bursa luar negara, konsep ini belum lagi terperangkap sebagai idea praktikal.

- Mengapa SPAC Mempunyai Waran?

- Waran adalah kontrak yang memberi pemegang hak untuk membeli sejumlah saham tambahan saham biasa pada masa akan datang pada harga tertentu. Waran SPAC memberikan pemegang hak untuk membeli lebih banyak saham pada premium kepada harga saham di IPO. Pelabur dalam IPO biasanya menerima unit yang terdiri daripada satu bahagian saham biasa dan sebahagian kecil waran. Sebagai contoh, jika unit itu termasuk setengah waran untuk membeli saham pada $ 12, dan stok pergi ke $ 15, maka waran seseorang yang membeli 100 unit boleh memperoleh 50 saham dengan keuntungan $ 3 sesaham.

Waran SPAC yang paling biasa adalah sama ada waran awam atau waran penempatan persendirian. Waran awam biasanya mempunyai ciri panggilan untuk dibeli semula oleh syarikat jika saham mencapai tahap yang telah ditetapkan. Berikutan IPO, waran akan didagangkan secara berasingan daripada saham biasa, yang bermaksud bahawa pelabur boleh menjual atau melaksanakan waran semasa memegang saham biasa, atau sebaliknya, bergantung kepada strategi perdagangan mereka. Pemegang waran secara amnya tidak mempunyai hak mengundi. Sejak Mac 2020, 59 SPAC tanpa waran telah difailkan, 24 daripadanya kini berdagang. - Bolehkah SPAC dipendekkan?

- SPAC adalah sasaran pendek yang menarik kerana beberapa sebab. Mereka sering mempunyai permodalan pasaran yang agak tinggi dan asas pemegang saham yang agak berpecah-belah, menjadikannya lebih mudah untuk meminjam saham untuk menjual pendek, komponen asas jualan pendek. SPAC semakin menjadi sasaran bagi penjual pendek, dengan nilai dolar pertaruhan menurun berbanding saham SPAC pada 2021 kepada kira-kira $2.7B. SPAC yang disiasat oleh Suruhanjaya Sekuriti dan Bursa dan Jabatan Kehakiman sering menjadi sasaran kempen pendek.

- Bolehkah SPACs Jatuh Di Bawah $ 10 sesaham?

- Pelabur sering bertanya bolehkah saham biasa SPAC berada di bawah $ 10 sebelum penggabungan? Bolehkah SPAC berada di bawah $10 selepas penggabungan? Kedua-duanya mungkin. Saham SPAC boleh jatuh di bawah harga tawaran mereka jika, sebagai contoh, pelabur awal memerlukan tunai kecemasan dan sanggup menjual saham mereka dengan kerugian untuk menarik pembeli dengan cepat. Walau bagaimanapun, tidak begitu biasa bagi SPAC untuk berdagang jauh di bawah $ 10 sebelum penggabungan kerana SPAC mempunyai ciri penebusan yang membolehkan pelabur menukar saham mereka dengan $ 10 yang dipegang dalam amanah ditambah faedah. Selepas penggabungan ditutup, nilai aset bersih tunai dalam amanah tidak lagi meletakkan lantai pada penilaian. Harga boleh menjunam jika pelabur percaya bahawa perjanjian itu terlebih nilai atau jika syarikat itu terlepas pencapaian kritikal.

- Adakah SPAC Diaudit?

- Ya, SPAC perlu mempunyai penyata kewangan yang diaudit dan terus mengeluarkan laporan kewangan setiap suku tahun selepas IPO. Lembaga pengarah dan jawatankuasa audit mesti memenuhi tanggungjawab profesional masing-masing supaya syarikat memenuhi kewajipan mereka di bawah undang-undang sekuriti persekutuan untuk menyediakan pelabur dengan pelaporan kewangan berkualiti tinggi pada masa penggabungan dan secara berterusan. Sebaik sahaja SPAC telah mengenal pasti sasaran penggabungan, kewangan syarikat swasta juga mesti mempunyai audit yang dilakukan terhadap piawaian PCAOB yang terkandung dalam penyata pendaftaran S-4. Sekiranya syarikat itu tidak tertakluk kepada audit PCAOB pada masa lalu, itu boleh menyebabkan kelewatan yang besar dalam menutup perjanjian.

- Di manakah saya boleh menyelidik SPAC?

- Penyelidikan mengenai apa yang SPAC untuk melabur akan membantu semua pihak menilai kebaikan dan keburukan transaksi khusus tersebut. Pelabur yang arif akan ingin tahu apa yang SPAC akan umum dan apa SPAC yang tersedia yang telah mengumumkan sasaran penggabungan mereka. Melanggan surat berita SPACs dengan kalendar SPACs dan pangkalan data SPACs akan membantu pelabur dalam menentukan SPAC mana yang perlu diperhatikan, menapis SPAC untuk menonton Reddit, dan meramalkan apa yang SPAC akan umum pada suku tertentu.

- Apakah yang berlaku apabila SPAC bergabung?

- Apabila SPAC berjaya bergabung, pemegang saham SPAC kini menjadi pemegang saham bekas syarikat swasta, yang sering akan mula berdagang di bawah simbol tock berita.

SPAC dengan penggabungan yang akan datang boleh mendapat nilai apabila mereka menutup penggabungan mereka jika pelabur percaya syarikat awam yang baru mempunyai prospek yang menarik, atau mereka boleh jatuh melalui "lantai" yang ditetapkan oleh wang tunai dengan amanah jika pasaran berpendapat cerita itu adalah dud. Oleh itu, adalah berfaedah untuk mengetahui apa yang SPAC bergabung tidak lama lagi dan sedar bahawa pilihan untuk menebus saham anda untuk wang tunai hilang sebaik sahaja entiti bergabung. Sumber seperti SPACTRACK.com menawarkan maklumat berharga yang menyenaraikan SPAC tanpa penggabungan, SPAC tanpa sasaran, dan SPAC bersedia untuk bergabung. Selepas penggabungan selesai, saham saham biasa secara automatik ditukar kepada perniagaan baru, menawarkan SPAC dan sasaran mereka jalan yang cekap untuk pasaran yang didagangkan secara terbuka. - Bolehkah SPAC memperoleh beberapa syarikat?

- Ya, tetapi tahap kerumitan dan kesukaran penilaian meningkat secara eksponen. Lebih biasa, SPAC akan bergabung dengan syarikat swasta, dan kemudian syarikat awam yang baru boleh menggunakan hasil daripada amanah SPAC dan pelaburan PIPE untuk membuat satu atau lebih pengambilalihan selepas perjanjian ditutup. Perjanjian sedemikian boleh dirujuk sebagai "strategi roll-up" kerana ia cuba menyatukan industri dan skala keuntungan yang akan menghasilkan kecekapan operasi, kuasa harga, atau kedua-duanya. Walau bagaimanapun, roll-up yang berjaya sangat sukar untuk dilaksanakan.

- Siapa yang Membiayai IPO SPAC?

- Dari segi dana SPAC, pasukan pengurusan berpengalaman yang disokong oleh penaja mengumpul wang tunai dalam IPO dan menggunakan modal itu untuk memperoleh syarikat swasta. SPAC boleh menjadi menarik kepada pelbagai pelabur, termasuk dana lindung nilai yang boleh menggunakan leveraj untuk meningkatkan pulangan dan pelabur individu yang mendapati keselamatan dalam kepastian modal mereka dikembalikan, bersama-sama dengan potensi untuk mengambil bahagian dalam kisah pertumbuhan peringkat awal.

- Bagaimanakah PIPEs berfungsi dalam SPAC?

- Hubungan antara SPAC dan PIPEs adalah pelengkap. Apabila SPAC mengumumkan sasaran pengambilalihan, ia biasanya mengumumkan bahawa ia memberikan semua wang yang diperoleh dalam IPO SPAC serta apa yang dipanggil PAIP (iaitu, "pelaburan swasta dalam ekuiti awam.") PAIP berfungsi dua fungsi penting. Pertama, ia berfungsi sebagai mekanisme "penemuan harga" sejak institusi canggih mengesahkan cerita dan penilaian dengan meletakkan jumlah modal yang besar untuk berfungsi. Kedua, ia memberikan kepastian kepada syarikat swasta mengenai jumlah modal komited yang akan tersedia pada penutupan, tidak kira berapa ramai pelabur SPAC memilih untuk menebus saham mereka secara tunai. Atas sebab ini, PAIP telah menjadi ciri standard kebanyakan penggabungan SPAC. Walau bagaimanapun, memandangkan jumlah tawaran yang datang ke pasaran, sesetengah SPAC mungkin perlu berusaha untuk menutup penggabungan tanpa PAIP atau pergi "telanjang."

- Bagaimanakah SPAC dihargai?

- Dalam IPO, bagaimana SPAC dinilai biasanya bersamaan dengan $10 seunit. Tidak seperti IPO tradisional syarikat operasi, harga IPO SPAC tidak berdasarkan penilaian perniagaan sedia ada tetapi lebih kepada nilai tunai yang dipegang dalam amanah, ditambah faedah, didiskaunkan untuk nilai masa wang. Kebanyakan SPAC cenderung untuk berdagang hampir dengan nilai kepercayaan apabila mereka mula-mula menjadi awam, peningkatan yang paling ketara ialah apabila gabungan perniagaan diumumkan atau apabila terdapat khabar angin gabungan perniagaan. SPAC boleh diniagakan di bawah nilai aset bersih (NAV) apabila sentimen pasaran bertukar menurun pada SPAC atau pelabur terpaksa mencairkan tunai untuk memenuhi keperluan lain. Terdapat risiko penurunan ketara yang melabur dalam SPAC pra-penggabungan yang hampir atau di bawah NAV, memandangkan pelabur sentiasa boleh memilih untuk menebus.

- Mengapa SPAC begitu popular?

- Beberapa tahun yang lalu, SPAC adalah jalan yang agak tidak jelas untuk mendapatkan status awam. Model SPAC telah menjadi popular kerana ia memenuhi keperluan untuk kedua-dua syarikat menjadi awam dan pelabur. Apa yang SPAC telah berjaya terutamanya ditentukan oleh bekalan dan permintaan. Memandangkan ekuiti swasta dan firma teroka telah melabur dalam syarikat peringkat akhir dan membuat pelaburan yang lebih penting, ini telah mewujudkan kumpulan syarikat yang dipanggil "unicorn" dengan penilaian melebihi satu bilion dolar. Pada masa yang sama, pelabur telah melihat kejayaan awal yang dialami oleh beberapa penggabungan SPAC dan melihat SPAC sebagai peluang untuk mengambil bahagian dalam syarikat-syarikat yang memasuki fasa hipergrowth. Walaupun tidak semua cerita ini akan berjaya, SPAC kini ditubuhkan sebagai jalan yang diterima baik untuk menjadi awam bersama IPO tradisional dan proses penyenaraian langsung.

Hubungi Pasukan MarcumAsia SPAC Hari Ini

Drew Bernstein

Pengerusi Bersama

drew.bernstein@marcumbp.com

646.442.4811

Rong Liu

Rakan kongsi

rong.liu@marcumbp.com

917.969.9309

Wechat: Rongliu75063