Spesialis Audit Ruang Angkasa

MarcumAsia menawarkan layanan audit dan konsultasi khusus untuk mendukung para sponsor SPAC dan target SPAC di Asia.

MarcumAsia has been involved in more Asian special purpose acquisition company (SPAC) transactions than any other audit firm. We are the only audit firm with a dedicated SPAC team in Asia. MarcumAsia is a top-ranked auditor for Chinese companies listed in the U.S.

Our SPAC team has worked with SPAC sponsors, underwriters, and targets. We draw on wide-ranging experience with the initial public offerings and subsequent business combination transactions consummated by such companies. MarcumAsia has designed our audit platform to deliver the technical expertise, efficiency, and urgency SPAC IPOs require. We can also provide high-quality, PCAOB-compliant audits for private companies contemplating a SPAC merger.

Bagaimana SPACS Bekerja | Keunggulan MarcumAsia

MarcumAsia delivers the comprehensive audit and advisory services that SPACs require across their lifecycle to facilitate successful transactions for SPAC sponsor teams and private companies considering going public through a SPAC vehicle.

Fase IPO SPAC

Alur kerja kami yang sangat efisien memungkinkan praktik SEC MarcumAsia memberikan audit yang tepat waktu dan sesuai dengan PCAOB untuk pernyataan pendaftaran penawaran umum perdana SPAC. Karena tim kami telah menyelesaikan ratusan audit perusahaan akuisisi dengan tujuan khusus, kami dapat mengantisipasi dan menanggapi komentar SEC secara efektif. Kami juga menyediakan comfort letter kepada para penjamin emisi dan melakukan audit pasca-penutupan atas neraca SPAC yang baru didanai yang diajukan pada Formulir 8-K.

Pencarian SPAC untuk Target / Fase Kepatuhan SPAC

MarcumAsia akan memberikan tinjauan berkala dan audit tahunan untuk perusahaan publik ketika tim manajemen atau sponsor SPAC melakukan pencarian target kombinasi bisnis yang menarik. Mengingat pentingnya keuangan yang diaudit tepat waktu untuk merger SPAC yang sukses, kami dapat memberi saran tentang kesiapan PCAOB dari calon kandidat merger perusahaan swasta dan menyediakan audit jalur cepat untuk target yang tidak memiliki keuangan yang telah diaudit.

Tahap Persetujuan Merger & De-SPAC

Setelah persetujuan pemegang saham dari kombinasi bisnis dan penyelesaian akuisisi, MarcumAsia dapat memberikan audit SEC yang sedang berlangsung dan tinjauan triwulanan kepada perusahaan publik yang baru. Pengalaman kami yang luas dalam menangani perusahaan-perusahaan di Asia dan tim yang kuat di lapangan merupakan keunggulan yang menentukan dalam menyediakan layanan yang efisien untuk memungkinkan pelaporan yang tepat waktu dan menanamkan kepercayaan pasar publik.

SPAC sebagai "IPO Baru"

Baru-baru ini, SPAC telah muncul sebagai alternatif yang kredibel untuk penawaran umum perdana bagi perusahaan swasta dengan pertumbuhan tinggi yang mencari akses ke pasar publik.

Tim manajemen harus mengevaluasi dengan cermat apakah kisah investasi, strategi pertumbuhan, dan kapabilitas internal mereka cocok untuk penggabungan SPAC. Keuntungan potensial meliputi:

- Jalur yang dipercepat menuju status publik

- Jumlah komitmen modal yang cukup besar

- Potensi nilai tambah dari tim sponsor SPAC yang berpengalaman

Mengingat kompleksitas struktur SPAC dan persyaratan ekonomi yang sangat bisa dinegosiasikan, tim manajemen harus mendidik diri mereka sendiri dan mencari penasihat berpengalaman yang selaras dengan evolusi pasar yang cepat. Perusahaan target tidak hanya perlu memberikan informasi keuangan yang terperinci untuk merger yang sukses, tetapi tim manajemennya juga harus "siap menjadi perusahaan publik" dalam hitungan bulan. Persiapan yang matang dapat menempatkan perusahaan swasta pada posisi yang lebih kuat untuk menarik tim SPAC yang berkualitas dan investor institusional dalam transaksi PIPE secara bersamaan.

Pengalaman SEC yang mendalam dengan SPAC

MarcumAsia has a dedicated team providing audit services to SPACs based in Asia or evaluating potential Asian targets. We are among the very few firms with a sizable team on the ground in Asia. MarcumAsia has expertise in audits of internal controls to comply with Section 404 of Sarbanes Oxley.

Layanan Utama Kami

- Audit tahunan atas IPO SPAC dan target SPAC

- Ulasan triwulanan

- Pernyataan pendaftaran

- Pernyataan proxy penggabungan usaha

- Surat kenyamanan

- Penilaian kesiapan PCAOB

- Uji tuntas keuangan

Ruang Angkasa di Asia

SPACs are becoming more widely embraced by private companies and the private equity and venture capital communities in Asia as an attractive way to raise capital and attain public status. Our fully integrated client service model for Asian SPAC audits includes a team of senior-level, bilingual audit professionals who are highly trained in SEC and PCAOB accounting principles and audit standards and well-versed in how business is done in Asia .

Operating out of regional offices across Greater China, Singapore, and Japan, our team is backed by some of the industry’s most experienced technical and industry accounting experts. MarcumAsia’s audit quality is inspected by the Public Company Accounting Oversight Board (PCAOB) and enjoys established working relationships with the U.S. stock markets and regulators, including the Securities & Exchange Commission (SEC).

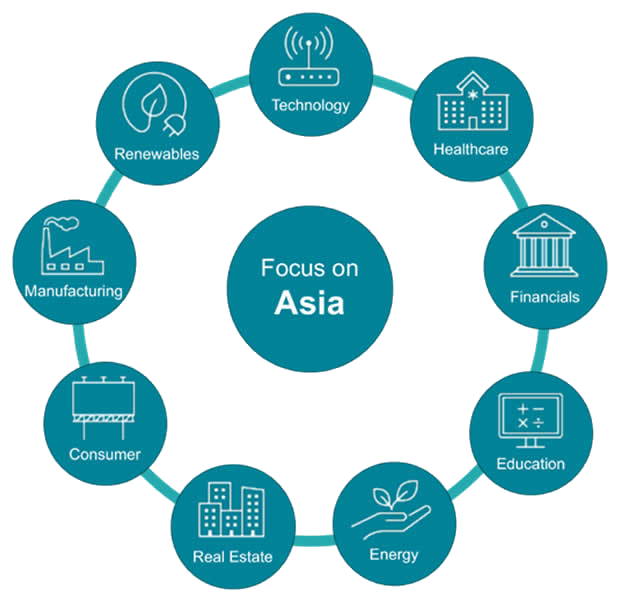

Cakupan Sektor Industri yang Luas

MarcumAsia memiliki keahlian khusus di sektor-sektor yang memiliki aktivitas tinggi dalam merger SPAC, termasuk teknologi, perawatan kesehatan, energi terbarukan, konsumen, dan pendidikan. Kami sangat memahami masalah-masalah akuntansi teknis yang muncul dan siap memberikan uji tuntas keuangan dan penilaian kesiapan audit terhadap target potensial.

Apa yang dimaksud dengan SPAC?

- Penjelasan tentang SPACES

- Istilah SPAC adalah singkatan dari "perusahaan akuisisi dengan tujuan khusus", yang merupakan perusahaan terbuka yang tidak beroperasi dan terdaftar di bursa efek yang bertujuan untuk mengidentifikasi dan mengakuisisi perusahaan swasta dengan menggunakan dana yang diperoleh dari IPO. SPAC dapat menarik bagi beberapa perusahaan swasta sebagai cara yang efisien untuk meningkatkan modal pertumbuhan dan mencapai status publik dalam waktu yang lebih cepat. Perusahaan swasta dapat menegosiasikan penilaian perusahaan mereka dengan manajemen SPAC, menghilangkan beberapa biaya dan ketidakpastian yang terkait dengan IPO tradisional. Setelah merger, target akuisisi akan memiliki saham yang diperdagangkan secara publik dan akses ke pembiayaan pasar publik.

- Definisi Ruang Angkasa

- Beberapa orang menyebut SPAC sebagai perusahaan "cek kosong" karena investor membeli saham di perusahaan cangkang dan bertaruh bahwa manajemen SPAC, atau sponsor, akan bergabung dengan perusahaan swasta yang diinginkan di masa depan, sehingga mendongkrak harga saham. Peraturan SEC mengharuskan SPAC tidak mengidentifikasi target spesifik apa pun sebelum IPO, sehingga investor pada dasarnya tidak mengetahui di perusahaan mana mereka akan berinvestasi. Namun, sebagai gantinya, investor memiliki hak untuk menukarkan saham mereka dengan uang tunai yang disimpan dalam bentuk trust pada saat penutupan kombinasi bisnis. Fitur ini membuat SPAC pada dasarnya merupakan proposisi yang tidak akan rugi bagi investor yang membeli IPO dan kemudian memilih untuk menukarkan saham mereka dengan uang tunai.

- Apakah SPAC Diperdagangkan Secara Publik?

- Ya, investor dalam IPO menerima "unit", yang biasanya terdiri dari satu saham biasa, biasanya dihargai $10, dan sebagian kecil waran untuk membeli saham tambahan dengan harga yang lebih tinggi. Tidak lama setelah IPO, unit biasanya dipisahkan sehingga saham biasa dan waran diperdagangkan di pasar terbuka. Nilai sekuritas ini dapat berfluktuasi berdasarkan kondisi pasar dan ekspektasi investor atau rumor mengenai jenis perusahaan yang kemungkinan besar akan diakuisisi oleh SPAC. Likuiditas ini merupakan keuntungan yang ditawarkan SPAC dibandingkan investasi ekuitas swasta tradisional, di mana investor memiliki modal yang terikat selama lima tahun atau lebih.

- Bagaimana Cara Kerja SPAC?

SPAC meningkatkan modal melalui penawaran umum perdana (IPO) untuk mengakuisisi perusahaan yang sudah beroperasi.

Garis waktu kasar untuk sebuah SPAC meliputi:

- Pembentukan SPAC - Sponsor SPAC membentuk entitas perusahaan dan memberikan dana mereka atau mencari investor pasif untuk menutupi biaya awal IPO SPAC dan biaya perusahaan publik saat mencari target. Sebagai imbalannya, para sponsor dan/atau pendukung mereka menerima waran untuk membeli saham dengan persyaratan yang menguntungkan. Sponsor SPAC juga dapat membeli saham yang setara dengan 20% dari hasil IPO dengan harga sepeser pun per lembar saham, yang disebut sebagai "promosi". Saham-saham ini merupakan kompensasi ekuitas utama mereka untuk mencari dan menutup kesepakatan.

- Tim SPAC - Sponsor SPAC perlu mencari penjamin emisi utama yang yakin tentang pemasaran IPO SPAC mereka. Biasanya, tim sponsor memiliki rekam jejak keberhasilan dalam ekuitas swasta, investasi ventura, M&A, mengoperasikan perusahaan publik, atau pengalaman lain yang relevan. Baru-baru ini, beberapa tim sponsor melibatkan selebriti dari dunia olahraga, hiburan, atau politik yang dapat dianggap membantu dalam memasarkan penawaran kepada investor ritel.

- IPO SPAC - Tim SPAC bekerja sama dengan penjamin emisi, penasihat hukum, dan auditor untuk menyusun prospektus yang mencakup laporan keuangan yang telah diaudit. Setelah pernyataan pendaftaran SEC disetujui, SPAC menyelesaikan IPO-nya, biasanya mengumpulkan antara $40 juta dan miliaran dolar. Dana ini ditempatkan dalam kepercayaan dan diinvestasikan dalam sekuritas yang likuid dan berbunga untuk memberi investor SPAC kepastian pengembalian modal jika mereka memilih untuk menebus.

- Cari Target Merger SPAC - Biasanya, SPAC memiliki waktu antara 18-24 bulan untuk menemukan perusahaan swasta untuk menyusun kombinasi bisnis. Transaksi ini biasanya terstruktur sebagai saham minoritas, meskipun beberapa SPAC mengakuisisi kepemilikan mayoritas dalam target di masa lalu. Karena merger dapat memakan waktu beberapa bulan untuk diselesaikan, sebagian besar tim berusaha untuk mengamankan kesepakatan jauh sebelum batas waktu dua tahun.

- Menegosiasikan Transaksi - Setelah SPAC menemukan target perusahaan swasta yang sesuai, kedua belah pihak menegosiasikan persyaratan utama, termasuk penilaian, kompensasi ekuitas untuk manajemen target, struktur dewan, dan modal minimum yang diperlukan untuk menutup kesepakatan. Persyaratan diformalkan dalam Perjanjian Definitif.

- Investasi PIPE - Baru-baru ini, sebagian besar merger SPAC menyertakan PIPE (investasi swasta dalam ekuitas publik) di mana investor setuju untuk mengambil bagian yang cukup besar dalam entitas gabungan yang baru. Kesepakatan ini dipasarkan secara rahasia, dan investor berkomitmen untuk tidak memperdagangkan sekuritas atau mengungkapkan kesepakatan sebelumnya. PIPE dapat berkisar antara 50% hingga 100% dari nilai uang tunai yang dipercayakan dan memberikan kepastian kepada perusahaan target mengenai modal yang akan dikumpulkan pada saat penutupan merger.

- Pengumuman Kesepakatan - Setelah PIPE dinegosiasikan, kesepakatan tersebut diumumkan kepada publik. Sponsor SPAC dan manajemen target bekerja untuk menciptakan kegembiraan tentang kesepakatan melalui pertemuan dan kegiatan hubungan investor. Informasi ini biasanya akan dimasukkan ke dalam pernyataan pendaftaran S-4 dengan pengungkapan yang luas dan keuangan yang telah diaudit untuk kedua entitas. Setelah pernyataan pendaftaran ditinjau oleh SEC, SPAC akan menetapkan tanggal bagi pemegang saham SPAC untuk memberikan suara untuk menyetujui atau tidak menyetujui transaksi.

- De-SPAC - Dengan asumsi transaksi disetujui, entitas yang bergabung akan mulai diperdagangkan sebagai perusahaan publik baru dengan nama dan ticker saham baru.

- Bagaimana SPAC Bekerja untuk Investor?

- Dana yang terkumpul selama IPO ditempatkan ke dalam rekening perwalian sampai tim manajemen memutuskan perusahaan mana yang ingin diakuisisi. Karena investor memiliki hak untuk menebus saham mereka dengan uang tunai yang ada di rekening perwalian, SPAC adalah proposisi yang sangat berisiko rendah. Jika sponsor SPAC gagal menutup kesepakatan dalam jangka waktu yang ditentukan, SPAC mengembalikan uang tunai dalam perwaliannya kepada pemegang saham, dan sponsor kehilangan investasi mereka di SPAC. Karena alasan ini, SPAC yang mendekati tenggat waktu sering kali lebih agresif dalam mengejar kesepakatan.

- Siapa saja yang menjadi Sponsor SPAC?

- Sponsor SPAC cenderung merupakan eksekutif bisnis berpengalaman dengan latar belakang di bidang yang berkaitan erat seperti ekuitas swasta, modal ventura tahap akhir, atau M&A yang dikombinasikan dengan eksekutif yang memiliki pengalaman operasional dan jaringan yang luas. SPAC dengan manajer terbaik memiliki kemungkinan sukses yang lebih besar berkat pengalaman yang luas dalam industri target SPAC, yang menyediakan akses ke aliran kesepakatan eksklusif. Beberapa sponsor SPAC juga mengembangkan pengikut investor ritel yang sangat aktif, Chamath Palihapitiya adalah contoh yang baik. Sponsor SPAC selebriti terkenal termasuk NBA Hall of Famer Shaquille O'Neal dan bintang Golden State Warriors Stephen Curry, juara tenis Serena Williams, dan mantan pemain bisbol profesional Alex Rodriguez. Mantan pemain San Francisco 49ers, Colin Kaepernick, membentuk SPAC yang berfokus pada keadilan sosial, sementara Larry Kudlow dan bintang pop Ciara juga ikut serta dalam booming cek kosong.

- Siapa Saja yang Menjadi Target SPAC?

- SPAC ingin bergabung dengan perusahaan target yang memiliki ukuran dua atau tiga kali lipat dari jumlah modal di akun trust, yang berarti bahwa perusahaan target dengan valuasi privat lebih rendah dari $150 juta mungkin akan kesulitan menemukan SPAC untuk bergabung. Mengingat banyaknya SPAC di atas $300 juta yang telah go public pada tahun 2020 dan 2021, terdapat persaingan ketat untuk mendapatkan apa yang disebut "unicorn" dengan valuasi privat sebesar $1 miliar atau lebih.

- Dapatkah SPAC mengakuisisi perusahaan publik?

- Meskipun ada beberapa diskusi tentang penggunaan SPAC untuk bergabung dengan perusahaan yang diperdagangkan dengan valuasi yang lebih rendah di bursa luar negeri, konsep ini belum menjadi ide yang praktis.

- Mengapa SPAC Memiliki Waran?

- Waran adalah kontrak yang memberikan hak kepada pemegangnya untuk membeli sejumlah saham tambahan saham biasa di masa depan dengan harga tertentu. Waran SPAC memberikan hak kepada pemegangnya untuk membeli lebih banyak saham dengan harga lebih tinggi dari harga saham saat IPO. Investor dalam IPO biasanya menerima satu unit yang terdiri dari satu lembar saham biasa dan sebagian kecil waran. Sebagai contoh, jika unit tersebut mencakup setengah waran untuk membeli satu saham dengan harga $12, dan harga saham naik menjadi $15, maka dengan waran tersebut seseorang yang membeli 100 unit dapat memperoleh 50 saham dengan keuntungan $3 per saham.

Waran SPAC yang paling umum adalah waran publik atau waran penempatan pribadi. Waran publik biasanya memiliki fitur panggilan untuk dibeli kembali oleh perusahaan jika sahamnya mencapai tingkat yang telah ditentukan sebelumnya. Setelah IPO, waran akan diperdagangkan secara terpisah dari saham biasa, yang berarti bahwa investor dapat menjual atau menggunakan waran sambil memegang saham biasa, atau sebaliknya, tergantung pada strategi perdagangan mereka. Pemegang waran umumnya tidak memiliki hak suara. Sejak Maret 2020, 59 SPAC tanpa waran telah diajukan, 24 di antaranya saat ini diperdagangkan. - Apakah SPAC dapat disingkat?

- SPAC adalah target jual yang menarik karena beberapa alasan. Mereka sering kali memiliki kapitalisasi pasar yang relatif tinggi dan basis pemegang saham yang agak terfragmentasi, sehingga lebih mudah untuk meminjam saham untuk dijual pendek, komponen fundamental dari penjualan pendek. SPAC semakin menjadi target short-seller, dengan nilai dolar dari taruhan bearish terhadap saham SPAC meningkat tiga kali lipat pada tahun 2021 menjadi sekitar $ 2,7 miliar. SPAC yang sedang diselidiki oleh Komisi Sekuritas dan Bursa dan Departemen Kehakiman sering kali menjadi target kampanye pendek.

- Dapatkah SPAC Turun di Bawah $10 per saham?

- Investor sering bertanya, bisakah saham biasa SPAC turun di bawah $10 sebelum merger? Bisakah SPAC turun di bawah $ 10 setelah merger? Keduanya mungkin saja terjadi. Saham SPAC dapat jatuh di bawah harga penawarannya jika, misalnya, investor awal membutuhkan dana tunai darurat dan bersedia menjual saham mereka dengan kerugian untuk menarik pembeli dengan cepat. Meskipun demikian, sangat tidak umum bagi SPAC untuk diperdagangkan sangat jauh di bawah $ 10 sebelum merger karena SPAC memiliki fitur penebusan yang memungkinkan investor untuk menukar saham mereka dengan $ 10 yang dipegang dalam bentuk trust plus bunga. Setelah merger ditutup, nilai aset bersih dari uang tunai yang disimpan tidak lagi menjadi dasar penilaian. Harga dapat jatuh jika investor percaya bahwa kesepakatan tersebut dinilai terlalu tinggi atau jika perusahaan melewatkan tonggak penting.

- Apakah SPAC diaudit?

- Ya, SPAC harus memiliki laporan keuangan yang telah diaudit dan terus menerbitkan laporan keuangan setiap kuartal setelah IPO. Dewan direksi dan komite audit harus memenuhi tanggung jawab profesional masing-masing sehingga perusahaan memenuhi kewajiban mereka berdasarkan undang-undang sekuritas federal untuk memberikan pelaporan keuangan berkualitas tinggi kepada investor pada saat merger dan secara berkelanjutan. Setelah SPAC mengidentifikasi target merger, keuangan perusahaan swasta juga harus diaudit sesuai standar PCAOB yang tercantum dalam pernyataan pendaftaran S-4. Jika perusahaan belum pernah menjalani audit PCAOB di masa lalu, hal itu dapat menyebabkan penundaan substansial dalam menutup kesepakatan.

- Di mana Saya Bisa Meneliti Ruang Angkasa?

- Penelitian tentang SPAC mana yang akan diinvestasikan akan membantu semua pihak mengevaluasi pro dan kontra dari transaksi khusus tersebut. Investor yang cerdas akan ingin mengetahui SPAC mana yang akan go public dan SPAC mana yang tersedia yang telah mengumumkan target merger mereka. Berlangganan buletin SPACs dengan kalender SPACs dan database SPACs akan membantu investor dalam menentukan SPAC mana yang harus diwaspadai, memilah-milah SPAC mana yang harus dipantau Reddit, dan memprediksi SPAC mana yang akan go public pada kuartal tertentu.

- Apa yang Terjadi Ketika SPACs Bergabung?

- Ketika sebuah SPAC berhasil melakukan merger, para pemegang saham SPAC kini menjadi pemegang saham perusahaan yang sebelumnya tertutup, yang sering kali mulai diperdagangkan di bawah simbol news tick.

SPAC yang akan merger dapat memperoleh nilai ketika mereka menutup merger mereka jika investor percaya bahwa perusahaan publik yang baru memiliki prospek yang menarik, atau mereka dapat jatuh melalui "lantai" yang ditetapkan oleh uang tunai dalam kepercayaan jika pasar menganggap ceritanya tidak benar. Jadi, akan sangat bermanfaat untuk mengetahui SPAC mana yang akan segera bergabung dan menyadari bahwa opsi untuk menukarkan saham Anda dengan uang tunai akan hilang setelah entitas bergabung. Sumber daya seperti SPACTRACK.com menawarkan informasi berharga yang berisi daftar SPAC tanpa merger, SPAC tanpa target, dan SPAC yang siap bergabung. Setelah merger selesai, saham biasa secara otomatis dikonversi ke bisnis baru, menawarkan SPAC dan target mereka jalan yang efisien ke pasar yang diperdagangkan secara publik. - Dapatkah SPAC mengakuisisi beberapa perusahaan?

- Ya, tetapi tingkat kerumitan dan kesulitan penilaian meningkat secara eksponensial. Biasanya, SPAC akan bergabung dengan perusahaan swasta, dan kemudian perusahaan publik yang baru dapat menggunakan hasil dari perwalian SPAC dan investasi PIPE untuk melakukan satu atau beberapa akuisisi setelah kesepakatan ditutup. Kesepakatan semacam itu dapat disebut sebagai "strategi roll-up" karena mencoba mengkonsolidasikan industri dan mendapatkan skala yang akan menghasilkan efisiensi operasi, kekuatan harga, atau keduanya. Namun, roll-up yang sukses terkenal sulit untuk dieksekusi.

- Siapa yang Mendanai IPO SPAC?

- Dalam hal siapa yang mendanai SPAC, tim manajemen berpengalaman yang didukung oleh sponsor mengumpulkan uang tunai dalam IPO dan menggunakan modal tersebut untuk mengakuisisi perusahaan swasta. SPAC dapat menarik bagi berbagai investor, termasuk hedge fund yang dapat menggunakan leverage untuk meningkatkan imbal hasil dan investor perorangan yang merasa aman dengan kepastian modal mereka dikembalikan, serta potensi untuk mengambil bagian dalam kisah pertumbuhan tahap awal.

- Bagaimana Cara Kerja PIPA di Ruang Angkasa?

- Hubungan antara SPAC dan PIPE saling melengkapi. Ketika SPAC mengumumkan target akuisisi, biasanya SPAC mengumumkan bahwa mereka akan memberikan semua uang yang terkumpul dalam IPO SPAC serta apa yang disebut PIPE (yaitu, "investasi swasta dalam ekuitas publik.") PIPE memiliki dua fungsi penting. Pertama, PIPE berfungsi sebagai mekanisme "penemuan harga" karena lembaga-lembaga yang canggih memvalidasi cerita dan penilaian dengan menempatkan sejumlah besar modal untuk bekerja. Kedua, memberikan kepastian kepada perusahaan swasta mengenai jumlah modal yang berkomitmen yang akan tersedia pada saat penutupan, tidak peduli berapa banyak investor SPAC yang memilih untuk menukarkan saham mereka dengan uang tunai. Karena alasan ini, PIPE telah menjadi fitur standar dari sebagian besar merger SPAC. Namun, mengingat volume transaksi yang masuk ke pasar, beberapa SPAC mungkin perlu berusaha untuk menutup merger tanpa PIPE atau melakukan merger secara "telanjang."

- Bagaimana SPAC Dihargai?

- Dalam IPO, bagaimana SPAC dinilai biasanya setara dengan $10 per unit. Tidak seperti IPO tradisional perusahaan yang sudah beroperasi, harga IPO SPAC tidak didasarkan pada penilaian bisnis yang sudah ada, melainkan pada nilai uang tunai yang disimpan dalam bentuk trust, ditambah bunga, yang didiskontokan untuk nilai waktu uang. Sebagian besar SPAC cenderung diperdagangkan mendekati nilai kepercayaan saat pertama kali go public, peningkatan yang paling menonjol adalah ketika kombinasi bisnis diumumkan atau ketika ada rumor tentang kombinasi bisnis. SPAC dapat diperdagangkan di bawah nilai aset bersih (NAB) ketika sentimen pasar berubah menjadi bearish terhadap SPAC atau investor terpaksa melikuidasi uang tunai untuk memenuhi kebutuhan lain. Risiko kerugian yang ditanggung investor dalam berinvestasi di SPAC pra-merger yang mendekati atau di bawah NAB jauh lebih kecil, karena investor selalu dapat memilih untuk menebus.

- Mengapa Ruang Angkasa Begitu Populer?

- Beberapa tahun yang lalu, SPAC merupakan jalan yang cukup sulit untuk mendapatkan status publik. Model SPAC telah menjadi populer karena memenuhi kebutuhan perusahaan yang akan go public dan investor. Keberhasilan SPAC terutama ditentukan oleh penawaran dan permintaan. Mengingat bahwa perusahaan ekuitas swasta dan perusahaan ventura telah berinvestasi di perusahaan tahap akhir dan melakukan investasi yang lebih signifikan, hal ini telah menciptakan kumpulan perusahaan yang disebut "unicorn" dengan nilai di atas satu miliar dolar. Pada saat yang sama, para investor telah melihat kesuksesan awal yang dialami oleh beberapa merger SPAC dan melihat SPAC sebagai peluang untuk mengambil bagian dalam perusahaan yang memasuki fase hipergrowth. Meskipun tidak semua cerita ini akan berhasil, SPAC sekarang ditetapkan sebagai jalur yang diterima dengan baik untuk go public di samping IPO tradisional dan proses pencatatan langsung.

Hubungi Tim SPAC MarcumAsia Hari Ini

Drew Bernstein

Wakil Ketua

drew.bernstein@marcumbp.com

646.442.4811

Rong Liu

Mitra

rong.liu@marcumbp.com

917.969.9309

WeChat: Rongliu75063